Το μακροοικονομικό προφίλ της Ελλάδας (θετικό Ba1) «Μέτρια +» εξισορροπεί το σχετικά υψηλό κατά κεφαλήν εισόδημα της οικονομίας σε σύγκριση με αυτό των ομοτίμων και ενισχύει τη δυναμική της ανάπτυξης έναντι του μέτριου μεγέθους της, κατά τη Moody’s.

Η εκτίμηση του οίκου για τη θεσμική ισχύ της Ελλάδας ενσωματώνει την ισχυρή δυναμική στην εφαρμογή των διαρθρωτικών μεταρρυθμίσεων, αλλά και την ευαισθησία στον πολιτικό κίνδυνο λόγω της έκθεσή της σε γεωπολιτικούς κινδύνους ως μέλος του ΝΑΤΟ, σε σχέση με τον πόλεμο στην Ουκρανία. Μετά τις εκλογές του Ιουνίου 2023 που εξασφάλισαν μια δεύτερη θητεία στην κυβέρνηση, η Moody’s θεωρεί ότι ο εσωτερικός πολιτικός κίνδυνος είναι χαμηλός.

Το μακροοικονομικό προφίλ αντικατοπτρίζει επίσης τις βελτιωμένες πιστωτικές συνθήκες της Ελλάδας, οι οποίες, ωστόσο, χαρακτηρίζονται από ακόμη υψηλά επίπεδα προβληματικών δανείων σε σύγκριση με τον ευρωπαϊκό κλάδο. Μέσω των σχεδίων μετασχηματισμού τους, οι ελληνικές τράπεζες έχουν μειώσει τους δείκτες μη εξυπηρετούμενων ανοιγμάτων (NPE) σε μεσαία μονοψήφια ποσοστά και εστιάζουν στην ενίσχυση της βασικής τους κερδοφορίας. Η Moody’s θεωρεί ότι τα πρόσφατα χορηγηθέντα δάνεια δεν έχουν ακόμη δοκιμαστεί κατά τη διάρκεια του οικονομικού κύκλου, ενώ υπάρχει σημαντικός αριθμός NPEs εκτός τραπεζικού συστήματος που εξακολουθεί να επιβαρύνει τους όρους πίστωσης.

Η χρηματοδότηση και η ρευστότητα των ελληνικών τραπεζών επωφελούνται από την αύξηση των καταθέσεων, ενώ οι διευκολύνσεις χρηματοδότησης από την Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) μειώνονται. Οι ελληνικές τράπεζες αξιοποιούν επίσης τις διεθνείς κεφαλαιαγορές για να αυξήσουν το χρέος τους για να καλύψουν την ελάχιστη απαίτηση για ίδια κεφάλαια και τις επιλέξιμες υποχρεώσεις (MREL) μέχρι το τέλος του 2025. Η τρέχουσα δομή του κλάδου δεν θέτει σημαντικές προκλήσεις για τις οικονομικές επιδόσεις των τραπεζών, προσθέσει η Moody’s.

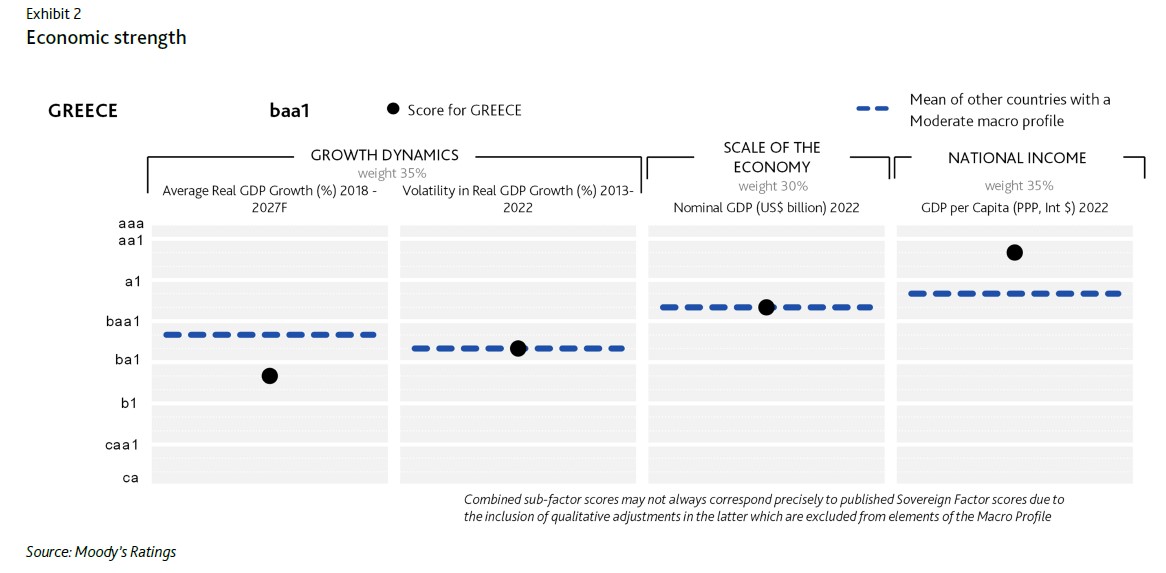

Moody’s για την οικονομική ισχύ: αξιολόγηση baa1

Η εκτίμηση της Moody’s για την οικονομική ισχύ της Ελλάδας εξισορροπεί το σχετικά υψηλό κατά κεφαλήν εισόδημα της χώρας σε σύγκριση με ομοτίμους και την ισχυρή αναπτυξιακή δυναμική, συνυπολογίζοντας το μέτριο μέγεθος της οικονομίας. Αντικατοπτρίζει επίσης τη σχετικά χαμηλότερη οικονομική διαφοροποίηση και πολυπλοκότητα σε σχέση με εκείνες των ομοτίμων, καθώς και έναν ακόμη χαμηλό —αν και αυξανόμενο— δείκτη επενδύσεων. Επιπλέον, αντικατοπτρίζει μακροπρόθεσμες προκλήσεις για τη δυνητική ανάπτυξη από δυσμενή δημογραφικά στοιχεία.

Η σημερινή κυβέρνηση έχει αρχίσει να αντιμετωπίζει ορισμένες από τις διαρθρωτικές προκλήσεις, ιδιαίτερα αυτές που συνδέονται με τις χαμηλές επενδύσεις, μειώνοντας τους υψηλούς φορολογικούς συντελεστές, χαλαρώνοντας τους επιχειρηματικούς κανονισμούς, βελτιώνοντας το πλαίσιο αδειοδότησης επενδύσεων και προωθώντας τις ιδιωτικοποιήσεις. Η αποτελεσματική απορρόφηση κεφαλαίων από τη διευκόλυνση ανάκαμψης και ανθεκτικότητας (RRF) στο πλαίσιο του NextGenerationEU θα είναι επίσης κρίσιμη για την ενίσχυση των επενδύσεων και της μεσοπρόθεσμης ανάπτυξης.

Η Moody’s εκτιμά ότι τα κεφάλαια του RRF θα ενισχύσουν τον δυνητικό ρυθμό ανάπτυξης της Ελλάδας κατά περίπου 0,4 ποσοστιαίες μονάδες ετησίως έως το 2030. Το ποσοστό ανεργίας στην Ελλάδα έχει βελτιωθεί σημαντικά τα τελευταία 10 χρόνια και είναι τώρα κάτω από το 10%, σε σύγκριση με το ανώτατο όριο του 28% κατά το μεγαλύτερο μέρος του 2013. Ωστόσο, εξακολουθεί να είναι το δεύτερο υψηλότερο στην ΕΕ. Ειδικότερα, η υψηλή ανεργία παραμένει ένα ζήτημα για τους νέους και τις γυναίκες. Η εισοδηματική ανισότητα είναι πάνω από τον μέσο όρο της ΕΕ και παρά τις βελτιώσεις από το 2015, το ποσοστό των ατόμων που κινδυνεύουν από τη φτώχεια είναι συγκριτικά υψηλό.

Η Ελλάδα αντιμετωπίζει επίσης ένα εξαιρετικά δυσμενές δημογραφικό προφίλ λόγω της γήρανσης του πληθυσμού, που επιδεινώθηκε από τη μετανάστευση μεγάλου μέρους του νέου και καλά μορφωμένου πληθυσμού της κατά τα χρόνια της κρίσης. Το μερίδιο του πληθυσμού σε ηλικία εργασίας στο σύνολο του πληθυσμού θα συρρικνωθεί σχεδόν κατά δέκα ποσοστιαίες μονάδες έως το 2050, σύμφωνα με τις προβλέψεις της Eurostat, που είναι ο βασικός λόγος πίσω από τη συγκριτικά αδύναμη μακροπρόθεσμη δυνητική ανάπτυξη της Ελλάδας κατά 1,1% για την περίοδο 2022-70, που προβλέπει η Ευρωπαϊκή Επιτροπή (ΕΚ) στην έκθεσή της για τη γήρανση του 2024.

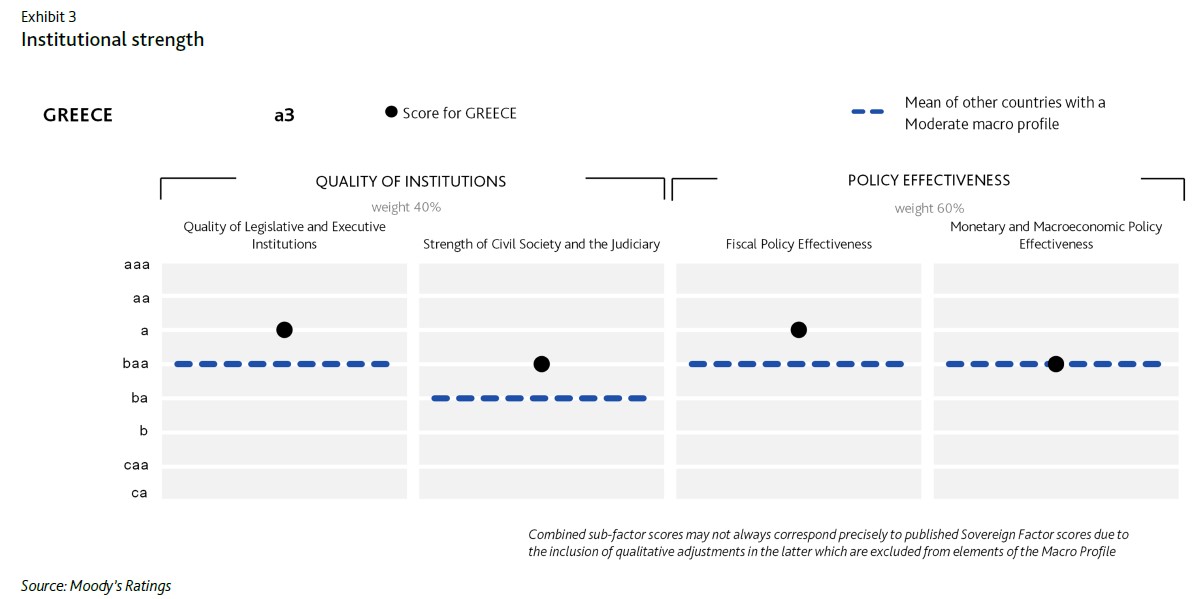

Moody’s για θεσμούς και δύναμη διακυβέρνησης: αξιολόγηση α3

Η αξιολόγηση ισχύος των θεσμών και της διακυβέρνησης της Ελλάδας ενσωματώνει την εκτίμηση της Moody’s για την αποτελεσματικότητα της δημοσιονομικής, νομισματικής και μακροοικονομικής πολιτικής της. Σύμφωνα με τη Μεθοδολογία της, η προσαρμοσμένη αξιολόγηση μακροοικονομικού προφίλ a3 αποκλείει την προσαρμογή δύο βαθμίδων προς τα κάτω, η οποία αντανακλά την αναδιάρθρωση του δημόσιου χρέους του ιδιωτικού τομέα το 2012.

Η εκτίμησή της αντανακλά την ισχυρή δυναμική της κυβέρνησης στην εφαρμογή διαρθρωτικών μεταρρυθμίσεων, οι οποίες έχουν ήδη οδηγήσει σε απτή πρόοδο σε τομείς όπως η φορολογική διοίκηση και η συμμόρφωση. Η Ελλάδα είναι επίσης μεταξύ των πρωτοπόρων στην εφαρμογή ορόσημων και στόχων μεταρρυθμίσεων στο πλαίσιο του Εθνικού Σχεδίου Ανάκαμψης και Ανθεκτικότητας (NRRP). Η συνειδητοποίηση των πλήρους οφελών από τις θεσμικές αλλαγές που στοχεύουν στη δημιουργία μιας σύγχρονης και αποτελεσματικής δημόσιας διοίκησης θα απαιτήσει δέσμευση για πολλά χρόνια. Ωστόσο, αυτές οι βελτιώσεις αρχίζουν να αντικατοπτρίζονται σταδιακά στους δείκτες διακυβέρνησης.

Η αξιολόγηση αντικατοπτρίζει επίσης την πρόοδο στον εκσυγχρονισμό του δικαστικού συστήματος και τις τροποποιήσεις του Ποινικού Κώδικα και του Κώδικα Ποινικής Δικονομίας που εγκρίθηκαν τον Νοέμβριο του 2021 σχετικά με τη δωροδοκία δημοσίων υπαλλήλων. Ωστόσο, ο έλεγχος της διαφθοράς και η βελτίωση της ποιότητας και της αποτελεσματικότητας του δικαστικού συστήματος θα παραμείνουν δύσκολοι στόχοι, με δυνητικά αρνητικές επιπτώσεις στο επιχειρηματικό και επενδυτικό περιβάλλον σε περίπτωση επιβράδυνσης της μεταρρυθμιστικής δυναμικής ή ανατροπής των αποφάσεων.

Η εκτίμηση της Moody’s λαμβάνει υπόψη την έντονη εστίαση της κυβέρνησης στη διατήρηση συνετών δημοσιονομικών πολιτικών, που χαρακτηρίζονται από αύξηση των πρωτογενών πλεονασμάτων και μείωση της επιβάρυνσης του χρέους. Θεωρεί τη δέσμευση για την εφαρμογή μεταρρυθμίσεων και τις συνετές δημοσιονομικές πολιτικές ως αξιόπιστη και ισχυρή, που υποστηρίζεται από τη σταθερή κοινοβουλευτική πλειοψηφία της κυβέρνησης και την ευρεία κοινωνική συναίνεση υπέρ αυτών των πολιτικών.

Η ένταξη της Ελλάδας στη ζώνη του ευρώ σημαίνει ότι η ΕΚΤ καθορίζει τη νομισματική της πολιτική. Αν και ο πληθωρισμός στην Ελλάδα υπερβαίνει τον στόχο της ΕΚΤ, έχει μειωθεί ταχύτερα από —και είναι τώρα λιγότερο από— το μέσο όρο της ζώνης του ευρώ. Οι προκλήσεις για την αποτελεσματικότητα της μακροοικονομικής πολιτικής σχετίζονται με τη διατήρηση της ανταγωνιστικότητας κόστους, την περαιτέρω αντιμετώπιση των διαρθρωτικών προκλήσεων στην αγορά εργασίας και τη διαχείριση των εξωτερικών ανισορροπιών και των εξελίξεων στην αγορά ακινήτων.

Ευαισθησία στον κίνδυνο έκτακτων συμβάντων: αξιολόγηση baa

Η εκτίμηση της Moody’s για την ευαισθησία της Ελλάδας στον πολιτικό κίνδυνο αντανακλά την έκθεσή της στον γεωπολιτικό κίνδυνο. Οι βουλευτικές εκλογές τον Ιούνιο του 2023 κατέληξαν σε μια ξεκάθαρη νίκη της Νέας Δημοκρατίας, η οποία εξασφάλισε μια δεύτερη θητεία για μια μονοκομματική κυβέρνηση με επικεφαλής τον πρωθυπουργό Κυριάκο Μητσοτάκη. Αυτό το αποτέλεσμα θα υποστηρίξει τη συνέχεια στις δημοσιονομικές και οικονομικές πολιτικές, ένα πιστωτικά θετικό γεγονός για την Ελλάδα.

Ως μέλος του ΝΑΤΟ, η Ελλάδα είναι εκτεθειμένη στην αλλαγή της γεωπολιτικής κατάστασης στην Ευρώπη υπό το φως του πολέμου στην Ουκρανία. Η ένταξη στο ΝΑΤΟ είναι τελικά εγγυητής της εθνικής ασφάλειας, αλλά η χώρα αντιμετωπίζει επίσης κινδύνους μετάδοσης επειδή δεσμεύεται από τη ρήτρα συλλογικής άμυνας του άρθρου 5 του ΝΑΤΟ, η οποία αντιμετωπίζει μια επίθεση σε οποιοδήποτε μέλος του ΝΑΤΟ ως επίθεση σε όλα τα υπογράφοντα τη συνθήκη μέλη. Η ρήτρα αμοιβαίας άμυνας της ΕΕ (άρθρο 42.7 της Συνθήκης της Λισαβόνας) θα ισχύει επίσης εάν η σύγκρουση αφορούσε χώρα της ΕΕ. Αν και δεν είναι η βασικό σενάριο για τη Moody’s, λόγω της αποτρεπτικής επίδρασης αυτών των ρητρών, η πιθανότητα τέτοιων κινδύνων έχει αυξηθεί υπό το φως της συνεχιζόμενης στρατιωτικής σύγκρουσης.

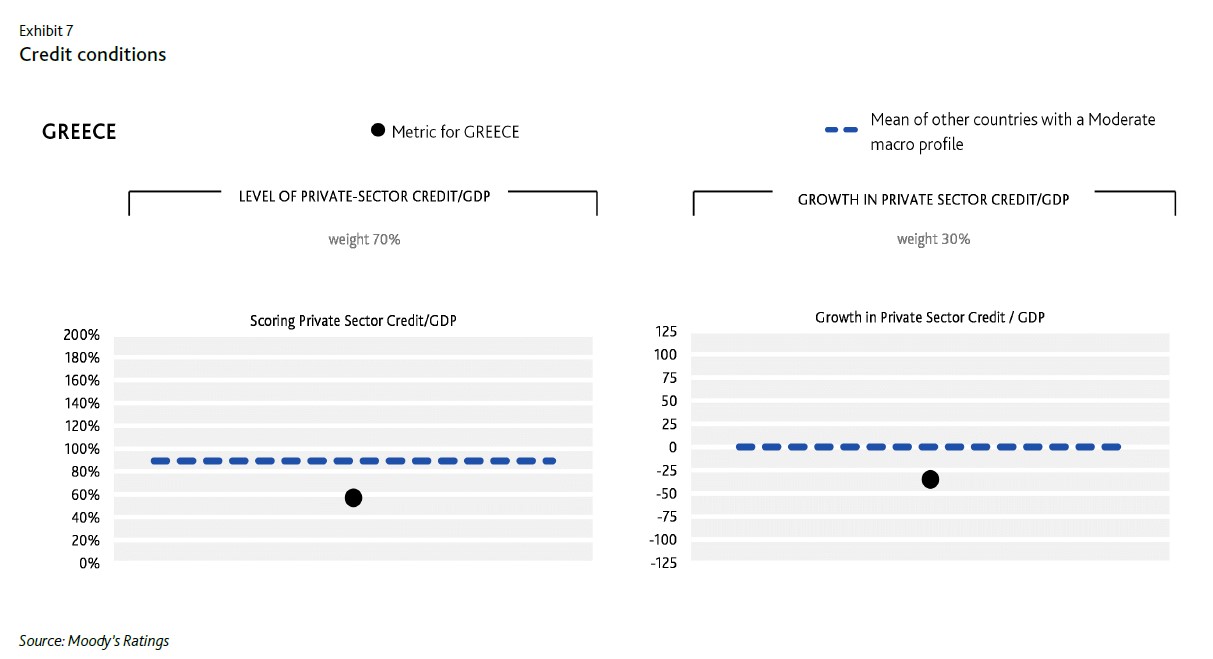

Όροι πίστωσης: αξιολόγηση -2

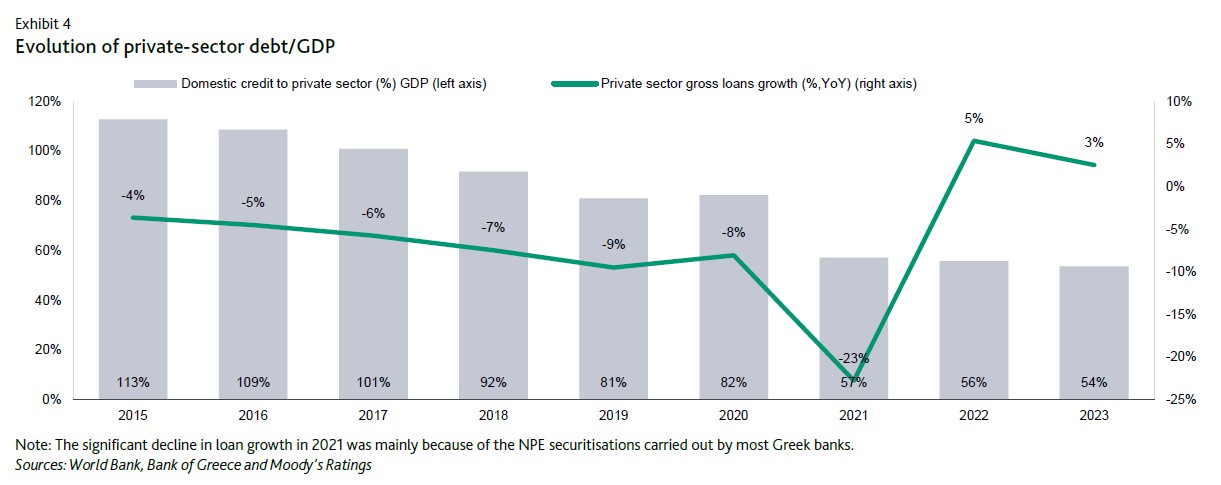

Οι πιστωτικές συνθήκες στην Ελλάδα βελτιώθηκαν σημαντικά τα τελευταία τρία έως τέσσερα χρόνια, με σημαντική μείωση των NPE του συστήματος, τα οποία, ωστόσο, παραμένουν υψηλότερα από αυτά των ευρωπαϊκών ομολόγων. Επιπλέον, ο νέος δανεισμός στην πραγματική οικονομία, ο οποίος αποτελείται κυρίως από εταιρικά δάνεια ενώ τα νοικοκυριά εξακολουθούν να υποχρηματοδοτούνται, δεν έχει ακόμη δοκιμαστεί σε έναν πλήρη οικονομικό κύκλο. Αυτός ο παράγοντας οδηγεί τις αρνητικές προσαρμογές στην εκτίμηση της Moody’s για τις πιστωτικές συνθήκες στην Ελλάδα.

Το εγχώριο χρέος του ιδιωτικού τομέα/ΑΕΠ ήταν περίπου 54% στο τέλος του 2023, από 113% το 2015. Αυτή η μείωση αντανακλά τη συνεχιζόμενη μείωση των NPEs από τις τράπεζες και την περαιτέρω αύξηση του ΑΕΠ καθώς οι οικονομικές συνθήκες ομαλοποιούνταν σταδιακά. Ο ρυθμός αύξησης του πραγματικού ΑΕΠ της χώρας είναι πιθανό να είναι κατά μέσο όρο περίπου 2,2% τα επόμενα δύο έως τρία χρόνια (2,3% αύξηση του ΑΕΠ σε ετήσια βάση το δεύτερο τρίμηνο του 2024), υπερβαίνοντας τον μέσο όρο της ΕΕ.

Η σημαντική μείωση της συνολικής πίστωσης αντανακλά την μεταβίβαση μη βασικών περιουσιακών στοιχείων από τις τράπεζες από τους ενοποιημένους ισολογισμούς τους, την τιτλοποίηση/πώληση χαρτοφυλακίων NPE και τις διαγραφές. Ωστόσο, οι ελληνικές τράπεζες άρχισαν να χορηγούν νέα δάνεια, με στόχο να κεφαλαιοποιήσουν την οικονομική ανάκαμψη και τις θετικές επιπτώσεις του RRF της ΕΕ, που θα οδηγήσει στην πιστωτική ανάπτυξη. Σύμφωνα με την Τράπεζα της Ελλάδος, η καθαρή πιστωτική ροή μεταξύ Ιουνίου 2023 και Ιουνίου 2024 ήταν σημαντική, περίπου στα 8,7 δισ. ευρώ.

Τυχόν δυνητικοί κίνδυνοι για τους ευάλωτους δανειολήπτες είναι πιθανό να αντισταθμιστούν από την ανθεκτικότητα του εταιρικού τομέα και τους νέους δανεισμούς που συνδέονται με το RRF, οι οποίοι θα συνεχίσουν να συμβάλλουν στην επέκταση του χαρτοφυλακίου δανείων των τραπεζών. Επιπλέον, η βελτίωση των μακροοικονομικών συνθηκών θα στηρίξει περαιτέρω την ποιότητα του ενεργητικού των τραπεζών.

Οι καλύτερες πιστωτικές συνθήκες για τις ελληνικές τράπεζες τα τελευταία χρόνια φαίνεται και από το χαμηλότερο επίπεδο των NPEs στο σύστημα, μετά την ολοκλήρωση των σχεδίων μετασχηματισμού τους. Τα NPEs στο ελληνικό τραπεζικό σύστημα μειώθηκαν σε 11,1 δισ. ευρώ (ή 7,5% των ακαθάριστων δανείων) τον Μάρτιο του 2024 από 47,2 δισ. ευρώ (ή 30% των ακαθάριστων δανείων) τον Δεκέμβριο του 2020. Ωστόσο, μέρος του χρέους ορισμένων νοικοκυριών και επιχειρήσεων, που εκτιμάται σε περίπου 74 δισ. ευρώ τον Δεκέμβριο του 2023, παραμένει στους servicers που δραστηριοποιούνται επί του παρόντος στην Ελλάδα και συνεπώς επηρεάζει την εκτίμηση της Moody’s για τις πιστωτικές συνθήκες της χώρας.

Προϋποθέσεις χρηματοδότησης: Καμία προσαρμογή

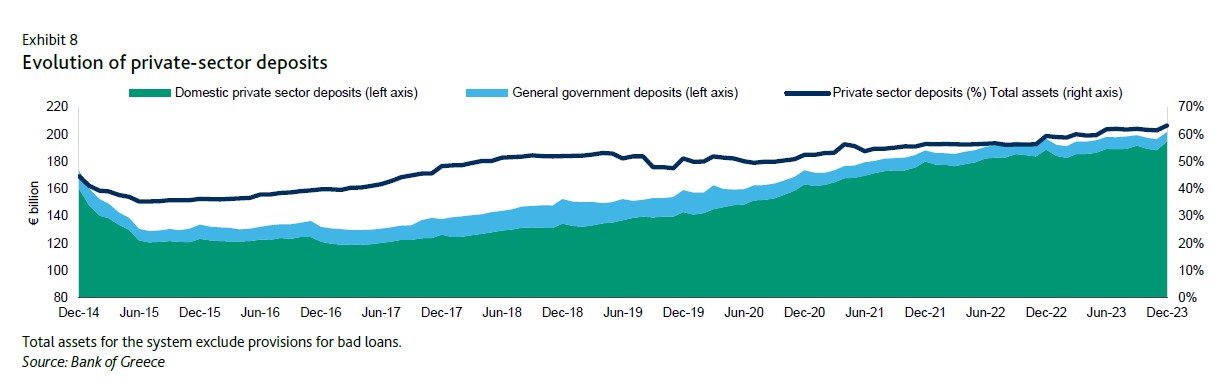

Τα προφίλ χρηματοδότησης και ρευστότητας των ελληνικών τραπεζών έχουν βελτιωθεί τα τελευταία χρόνια χάρη στις περισσότερες καταθέσεις πελατών και την ανανεωμένη πρόσβαση στις κεφαλαιαγορές. Οι καταθέσεις του ιδιωτικού τομέα αυξήθηκαν κατά περίπου 3% το 2023, υποστηριζόμενες από τη σταδιακή βελτίωση του κλίματος της αγοράς, την οικονομική δραστηριότητα και την αύξηση της απασχόλησης.

Τα τελευταία χρόνια, οι ελληνικές τράπεζες έχουν χρησιμοποιήσει τα φθηνότερα κεφάλαια της ΕΚΤ μέσω στοχευμένων πράξεων πιο μακροπρόθεσμης αναχρηματοδότησης (TLTRO). Η συνολική χρηματοδότηση της ΕΚΤ για τις συστημικές ελληνικές τράπεζες μειώθηκε σε περίπου 8,1 δισ. ευρώ τον Ιούνιο του 2024, από 35,4 δισ. ευρώ τον Δεκέμβριο του 2022 και 50,9 δισ. ευρώ τον Δεκέμβριο του 2021, αν και αναμένεται ότι αυτά τα δάνεια θα αποπληρωθούν πλήρως μέχρι το τέλος του 2024.

Οι τέσσερις μεγάλες ελληνικές τράπεζες έχουν επίσης αξιοποιήσει τις διεθνείς κεφαλαιαγορές τα τελευταία δύο με τρία χρόνια για να επιτύχουν τους στόχους MREL για το τέλος του 2025. Αυτές οι τράπεζες έχουν εκπληρώσει τους δεσμευτικούς ενδιάμεσους στόχους MREL για το 2023-24 εκδίδοντας ενεργά διάφορα επιλέξιμα για MREL όργανα. Σε αυτό το πλαίσιο, η Moody’s δεν προβλέπει ότι αυτή η αναγκαία χρηματοδότηση από την αγορά δημιουργεί αδικαιολόγητους κινδύνους για τα πιστωτικά προφίλ των τεσσάρων συστημικά σημαντικών ελληνικών τραπεζών.

Η εμπιστοσύνη των καταθετών στην Ελλάδα βελτιώνεται λόγω της φθίνουσας πολιτικής και οικονομικής αβεβαιότητας. Λόγω της σημαντικά ισχυρότερης χρηματοδότησης των ελληνικών τραπεζών χωρίς ουσιαστικές πιέσεις και της μεγαλύτερης εξάρτησης από τις καταθέσεις πελατών σε σχέση με τις αντίστοιχες στην ΕΕ, η Moody’s δεν κάνει καμία αρνητική προσαρμογή για τους όρους χρηματοδότησης.

Δομή κλάδου: Καμία προσαρμογή

Η μεγάλης κλίμακας ενοποίηση από το 2012 σημαίνει ότι οι τέσσερις μεγαλύτερες τράπεζες της χώρας κυριαρχούν στο σύστημα, αντιπροσωπεύοντας σχεδόν το σύνολο των συνολικών περιουσιακών στοιχείων από τον Ιούνιο του 2024. Ο περιορισμένος ανταγωνισμός στην αγορά, ιδίως όσον αφορά τις καταθέσεις λόγω της ισχυρής ρευστότητάς τους, δίνει κάποια τιμολόγηση τις τέσσερις μεγαλύτερες τράπεζες.

Αν και ο ανταγωνισμός μεταξύ αυτών των τραπεζών ήταν ιστορικά έντονος, οι ανταγωνιστικές πιέσεις έχουν αμβλυνθεί τα τελευταία χρόνια. Ωστόσο, η Moody’s αναμένει ότι θα γίνουν πιο ανταγωνιστικές όσον αφορά την τιμολόγηση των δανείων και των καταθέσεων στον τρέχοντα κύκλο επιτοκίων. Σε αντίθεση με τις τέσσερις μεγάλες ελληνικές τράπεζες, οι πολύ μικρότερες τράπεζες της αγοράς είναι σε θέση να προσελκύσουν νέες καταθέσεις προσφέροντας στους πελάτες οριακά υψηλότερα επιτόκια καταθέσεων.

Πηγή: ΟΤ